Кредитная карта: как правильно использовать льготный период, чтобы не переплачивать

ноя 17 2025

Когда вы берёте ипотеку, кредит на покупку недвижимости, при котором жильё становится залогом. Также известно как жилищный кредит, это один из самых мощных финансовых инструментов — но и один из самых опасных, если не понимать риски ипотеки, возможные угрозы, которые могут привести к потере квартиры, долгам или финансовой катастрофе.

Самый страшный риск — потеря жилья, когда банк забирает квартиру из-за просрочки платежей. Это не редкость: в 2024 году в России более 120 тысяч семей лишились жилья из-за неспособности платить по ипотеке. Часто люди не учитывают, что доход может упасть — из-за увольнения, болезни, сокращения часов. А ставка по кредиту не снижается, даже если вы потеряли работу. Даже если вы платили три года без просрочек, один неожиданный удар — и вы оказываетесь на грани.

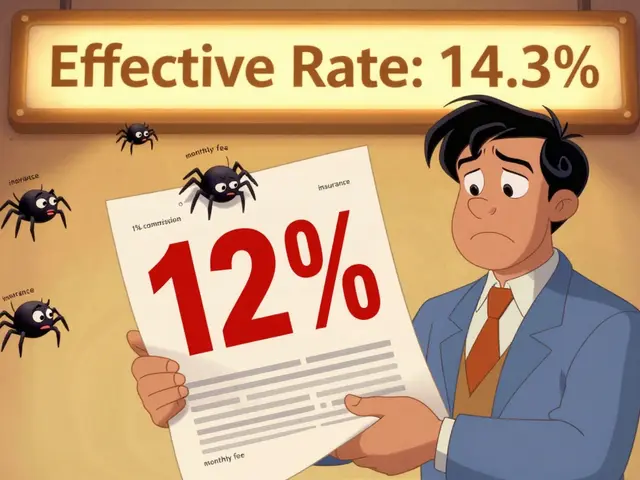

Второй большой риск — переплата по ипотеке, когда вы платите в разы больше, чем стоила квартира. Это происходит не только из-за высоких процентов, но и из-за навязанных страховок, платных оценок, комиссий за досрочное погашение. Многие не знают, что можно отказаться от страховки в течение 14 дней даже после выдачи кредита — и сэкономить десятки тысяч. А если вы не знаете, как работает рефинансирование ипотеки, переоформление кредита в другом банке с лучшими условиями, вы можете годами платить по ставке 18%, пока другие уже сидят на 10%.

Есть и скрытые риски: например, если вы берёте ипотеку на долю в квартире — банк может отказать в перезакладе, если вы захотите продать. Или если вы купили квартиру без отделки, а потом поняли, что ремонт стоит как ещё один кредит. Оценка недвижимости может быть завышена, а потом банк внезапно снизит сумму кредита — и вы окажетесь без денег на разницу. Даже если вы всё сделали «по правилам», рынок может измениться: цены упадут, доходы сократятся, а банк начнёт требовать досрочного погашения.

Но всё это — не приговор. Эти риски можно минимизировать, если знать, как действовать. Вы не обязаны соглашаться на всё, что предлагает банк. Вы можете отказаться от ненужных услуг, пересчитать платежи, найти более выгодный банк или даже договориться о реструктуризации долга. Важно не паниковать, а действовать по плану — и не ждать, пока проблема станет критической.

В этом сборнике статей вы найдёте проверенные способы защитить себя от самых распространённых ловушек ипотеки: как снизить ставку, как избежать потери жилья, когда стоит переоформлять кредит, как не переплатить лишнее и что делать, если доходы упали. Здесь нет теории — только то, что реально работает в 2025 году. Вы найдёте инструкции, примеры и лайфхаки, которые помогут вам не просто взять ипотеку, а взять её так, чтобы она не разрушила вашу жизнь.

Ипотека под залог имеющейся недвижимости в 2025 году позволяет получить до 100 млн рублей без первоначального взноса. Узнайте, какие объекты принимают банки, как снизить ставку и как не потерять жилье.

ноя 17 2025

сен 28 2025

дек 8 2025

ноя 28 2025

ноя 7 2025